TributaçãoSimples Nacional - Um Guia Completo sobre os Anexos e o Cálculo do Fator R

O Simples Nacional é um regime tributário simplificado adotado no Brasil que beneficia pequenas e médias empresas, unificando o pagamento de diversos impostos em uma única guia. Neste artigo, você entenderá os conceitos fundamentais do Simples Nacional, o que são os anexos desse regime e como calcular o Fator R para determinar se a empresa se enquadra no Anexo III ou no Anexo V.

O Simples Nacional é um regime tributário destinado às Microempresas (ME) e Empresas de Pequeno Porte (EPP), previsto na Lei Complementar nº 123, de 14 de dezembro de 2006.

Esse regime beneficia as empresas, oferecendo-lhes uma carga tributária reduzida e facilitando o cumprimento das obrigações fiscais. Ele unifica o pagamento de diversos impostos, como o Imposto sobre Serviços (ISS), o Imposto sobre Circulação de Mercadorias e Serviços (ICMS), o Programa de Integração Social (PIS), a Contribuição para o Financiamento da Seguridade Social (COFINS) e outros tributos federais, estaduais e municipais.

Para aderir ao Simples Nacional, a empresa precisa atender a alguns critérios estabelecidos pela legislação.

O primeiro critério diz respeito ao faturamento anual da empresa. Em 2023, as Microempresas devem ter um faturamento bruto mensal de até R$400.000,00 por mês (R$4.800.000,00 anualmente).

A empresa também deve estar em situação regular perante as obrigações fiscais e tributárias. É necessário estar em dia com o pagamento dos impostos e cumprir as obrigações acessórias, como a entrega das declarações exigidas pelos órgãos competentes.

É fundamental manter a regularidade fiscal para permanecer no Simples Nacional. Caso a empresa deixe de cumprir com suas obrigações, poderá ser excluída do regime e ficar sujeita a outras formas de tributação.

Anexos do Simples Nacional

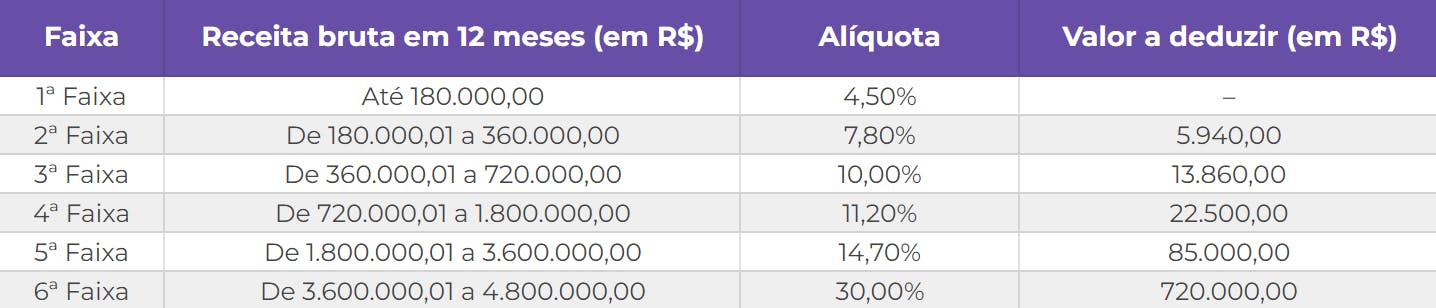

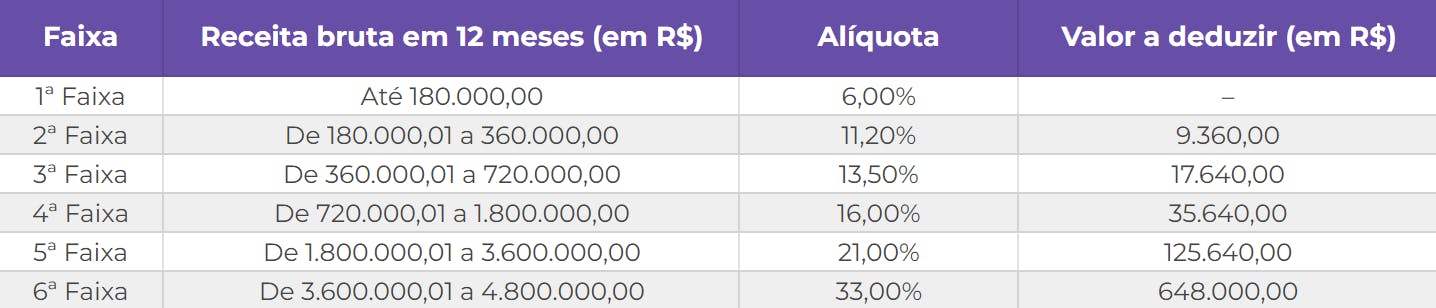

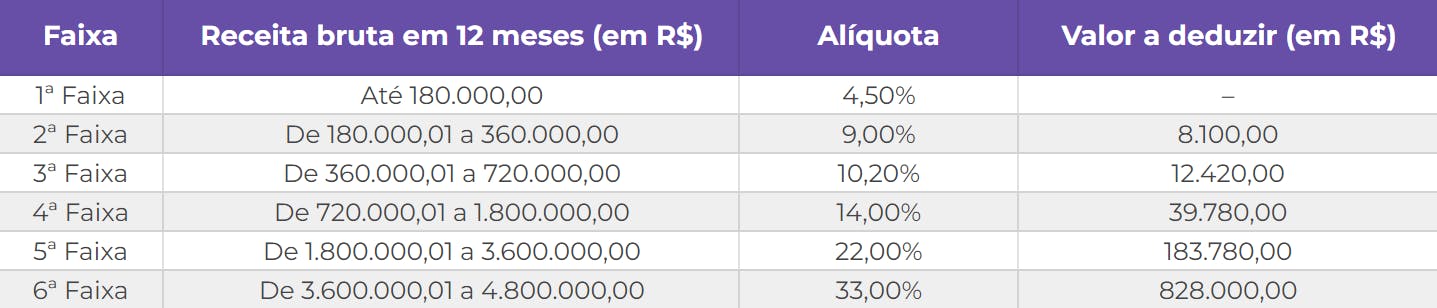

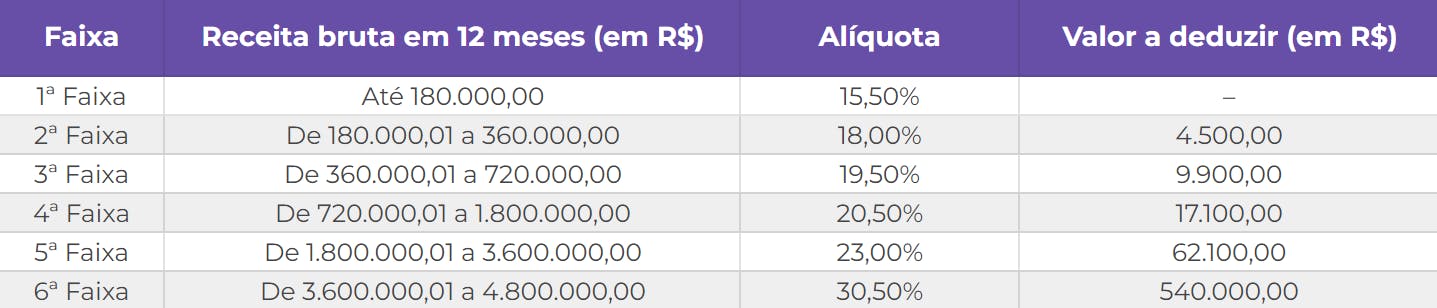

Os anexos do Simples Nacional são tabelas que determinam as alíquotas e faixas de faturamento para o cálculo dos impostos. Existem atualmente cinco anexos: Anexo I - Comércio, Anexo II - Indústria, Anexo III, IV e V - Serviços.

Cada anexo apresenta faixas de faturamento com alíquotas progressivas. O objetivo é garantir que empresas com faturamento menor paguem menos impostos, enquanto empresas com faturamento maior paguem alíquotas mais elevadas (até o limite de 33%).

Anexo I – Comércio

Anexo II – Indústria

Anexo III – Serviços

Anexo IV – Serviços

Anexo V – Serviços

Fator R

No início, o Simples Nacional contava com seis anexos que definiam as alíquotas e formas de tributação para as empresas optantes por esse regime. No entanto, em 2016, uma lei complementar promoveu alterações na Lei Geral das Micro e Pequenas Empresas, resultando na eliminação do Anexo VI. O principal objetivo dessa mudança foi simplificar a apuração de tributos para as empresas enquadradas no regime.

Com a eliminação do Anexo VI, as atividades econômicas que estavam anteriormente classificadas nesse anexo foram transferidas para o Anexo V. Essa alteração trouxe impactos para as empresas, pois dependendo da categoria em que se enquadram e do montante gasto com folha de pagamento em relação ao faturamento, elas podem ser direcionadas para o Anexo III, onde pagam menos tributos.

O fator determinante para essa classificação é o chamado Fator R. Esse cálculo é realizado para verificar se a empresa possui o perfil adequado para ser enquadrada no Anexo III, o que resultará em uma carga tributária menor. O Fator R é calculado levando em consideração a relação entre a folha de pagamento da empresa e seu faturamento bruto.

O valor do Fator R fica em 28%, ou seja, se a empresa gasta na proporção de no mínimo 28% com folha de pagamento em relação ao seu faturamento, ela será enquadrada no Anexo III. Isso significa que a empresa terá alíquotas de tributação mais favoráveis, proporcionando uma redução na carga tributária.

É importante ressaltar que o cálculo do Fator R e a determinação do enquadramento no Anexo III devem ser realizados de acordo com as normas estabelecidas pela legislação vigente. É recomendado buscar o auxílio de uma contabilidade especializada para garantir a correta aplicação das regras e a obtenção dos benefícios fiscais proporcionados pelo Simples Nacional.

Como calcular o Fator R?

O cálculo do Fator R é uma etapa essencial para determinar em qual anexo do Simples Nacional a empresa será enquadrada. Para realizar esse cálculo, é necessário somar a folha de pagamento dos últimos 12 meses e dividir pelo faturamento bruto nesse mesmo período.

Os meses considerados para apuração são os 12 meses anteriores ao cálculo. É importante ressaltar que a correta computação das informações é fundamental para evitar erros e garantir a precisão no enquadramento tributário da empresa. Por isso, é indispensável contar com a expertise de um contador para realizar essa tarefa.

Fator R = Total dos gastos com folha de pagamento dos últimos 12 meses / faturamento bruta acumulada dos últimos 12 meses x 100

De maneira resumida, o resultado da divisão entre o faturamento e a folha de pagamento dos meses analisados determina em qual anexo a empresa será enquadrada. Se o resultado dessa divisão for igual ou superior a 28%, a empresa estará inserida no Anexo III do Simples Nacional.

Por outro lado, se o resultado for inferior aos 28%, a empresa pertencerá ao Anexo V. Essa diferenciação é relevante, uma vez que cada anexo possui alíquotas tributárias específicas, influenciando diretamente a carga tributária a ser paga pela empresa.

O enquadramento correto no Simples Nacional, levando em consideração o cálculo do Fator R, permite que a empresa usufrua de uma tributação mais adequada à sua realidade financeira. Isso contribui para uma gestão fiscal mais eficiente e ajuda a reduzir o impacto dos impostos sobre a atividade empresarial.

Exemplos na prática

Para ilustrar, vejamos dois exemplos práticos:

Empresa A: Possui um faturamento bruto de R$ 100.000,00 nos últimos 12 meses e gastou R$ 20.000,00 em despesas com pessoal.

Fator R = (20.000,00 / 100.000,00) x 100 = 20%

Empresa B: Possui um faturamento bruto de R$ 200.000,00 nos últimos 12 meses e gastou R$ 60.000,00 em despesas com pessoal.

Fator R = (60.000,00 / 200.000,00) x 100 = 30%

No caso desses exemplos, a Empresa A seria enquadrada no Anexo V, enquanto a Empresa B seria enquadrada no Anexo III.

Atividades enquadradas no Fator R do Simples Nacional

De acordo com a Lei Geral das Micro e Pequenas Empresas, as atividades que se enquadram no Fator R do Simples Nacional são aquelas “que têm por finalidade a prestação de serviços decorrentes do exercício de atividade intelectual, de natureza técnica, científica, desportiva, artística ou cultural, que constitua profissão regulamentada ou não, desde que não sujeitas à tributação na forma dos Anexos III ou IV desta Lei Complementar”

A seguir, estão algumas dessas atividades:

- Serviços de tecnologia da informação, como desenvolvimento de software, suporte técnico e consultoria em TI.

- Serviços de engenharia, como projetos, consultorias e obras de engenharia.

- Serviços de arquitetura, como projetos e consultorias em arquitetura.

- Serviços de medicina, odontologia e outras atividades de saúde.

- Serviços de advocacia, contabilidade e consultoria jurídica.

- Serviços de educação, como escolas particulares, cursos técnicos e de idiomas.

- Serviços de design, incluindo design gráfico, design de interiores e design de produtos.

- Serviços de comunicação, como agências de publicidade, agências de marketing e produtoras de conteúdo.

- Serviços de pesquisa e desenvolvimento, incluindo pesquisa científica e desenvolvimento de novas tecnologias.

- Serviços de consultoria empresarial e consultoria em gestão.

Agora que você entende melhor sobre o Simples Nacional e os cálculos envolvidos, aproveite para buscar orientação contábil especializada para garantir o correto enquadramento da sua empresa nesse regime.

Entre em contato com a nossa equipe agora mesmo e saiba como podemos ajudá-lo.